【23xiu.com-爱上秀-教育信息门户网】

距离集结了美国债务上限到期和FOMC会议的“腥风血雨”的3月15日只有一周时间了。

3月15日,美国暂停债务上限的期限将会结束,美国再次面临逼近债务上限而无法发债的困境。而一旦特朗普政府不能进行大幅举债,特朗普此前所承诺的减税、基建等刺激政策将会“化为泡影”。

同一天还有美联储议息会议。主席耶伦在3月3日的讲话也为联储官员近期轮番登场的鹰派演说画上了圆满的惊叹号。市场在一周左右的时间内,完成了对3月15日议息会议加息从“几乎不可能”到“几乎确定”的大转变。

这一天终于要来了,市场准备好迎接“腥风血雨”……

债务上限

债务上限可追溯到1917年,那一年颁布法律,帮助美国筹资参加第一次世界大战。当时对宪法的解释是,美国政府每次发行债务都需要由国会授权。债务上限对美国政府可以借入的资金有严格限制,同时允许美国财政部全权酌情决定如何筹资偿还国家债务,只要债务总额低于上限即可。

为了避免国会在最新或2022(历届)年大选年投票,债务上限问题于最新或2022(历届)年末被暂时搁置,如今作为重要的政治因素强势回归。

第二季度需要在20.1万亿美元的位置再次提高债务上限,因为美国国家债务届时将达到允许的最大极限,即使有紧急措施也无济于事。

芝商所董事总经理兼首席经济学家Blu Putnam和芝商所高级经济学家兼执行董事Erik Norland表示,共和党入主白宫掌控参众两院后,将会解决债务上限问题。施政压力落在共和党肩上,他们将确保其治下不会有政府破产关门。不过,解决债务上限问题的方法将向股票和债券市场发出极为明确的讯号,从中可以解读指引今后四年或更长时间的财政政策的原则与设想。

截至上周周四,美国财政部的现金余额急降至1090亿美元,这也使得下图成为目前市场上最为关注的图片之一。美国负债总额分别在2011年和最新或2022(历届)年两度逼近法定债务上限,去年10月,美国将债务上限延长至最新或2022(历届)年3月15日。

管理债务上限的四种选择

Putnam和Norland在报告中指出,管理债务上限至少有四种选择。其中两种选择是:(a)废除上限,或(b)提高上限。

我们不相信国会希望恢复一战时的做法,对每次发行新债投票。因此,取消债务上限的可能性不大。

同样,光是提高债务上限也可能在政治上不得人心,因为债务上限意味着限制政府过度支出。说到提高债务上限,通常会引起抵触反应,但现在共和党掌控政府的行政与立法机关,这种反应或许成为过去式。问题在于,共和党的财政政策立场并非铁板一块,有些当选代表向来坚持其选区的保守立场,反对提高债务上限。这种保守主义思路或许在乡村民粹主义中表现得最为明显,乡村民粹主义是共和党最新或2022(历届)年胜选的关键,其中包含浓厚的小政府倾向。这意味着,应对债务上限问题或许是共和党主导的国会面临的第一个真正挑战。因此,我们或许应当探寻若干更具创意的替代方案,将财政政策与债务上限相联系。

他们给出的第三种选择是采纳一项规则,要求在通过预算并写入法律时自动提高债务上限。国会需要单独批准支出,然后提供法律依据,说明为何需要提高债务上限来偿还债务,这是债务上限的政治影响力所在。当预算需要举借的债务超过债务上限允许的数额时,这会导致财政政策不连贯。曾几何时,这种不连贯问题通过“盖哈特规则”(Gephardt Rule)来解决,该规则以前众议院多数党领袖盖哈特(密苏里州民主党)命名,在国会通过下个财政年度的新预算时立即自动提高债务上限。根据盖哈特规则,立法者不需要就提高债务上限直接投票。不过,共和党1995年执掌众议院之后便废除了该程序。自1995年以来,特别是共和党执掌众议院期间,提高债务上限问题屡起争议,期间有几次政府破产关门,虽然时间不长,却令人不安。从目前来看,恢复“民主党”解决方案似乎不太可能。

而第四种选择是将债务上限与名义GDP挂钩,这种选择或许更有吸引力。债务上限可设为名义GDP的百分比,然后将来下调该百分比。由于目前国家债务目前约为名义GDP的105%,故暂时可将最新或2022(历届)之前的债务上限设为GDP的120%,以便在几年内解决占GDP 5%的预算赤字。此后,共和党可申明其下调债务与GDP之间比率的愿望,逐步将该百分比下调至长期目标,例如在2030年之前设为80%。

“对于希望大幅减税的人来说,将国家债务与名义GDP挂钩的思路或许更具直接的吸引力。下调个人和企业所得税的最高税率是共和党平台的重要支柱。有一种理论认为,下调税率从长期来看可换来更高的实际GDP增长,这是下调边际税率的重要论据。事实上,我们预期共和党的新国会预算中对最新或2022(历届)年-2024年实际GDP增长率的估算为3.5%或更高,这样拟议减税带来的收益便远大于损失,并可据此逐步下调债务与GDP之间的比率。”

资产价格全面洗牌即将开始

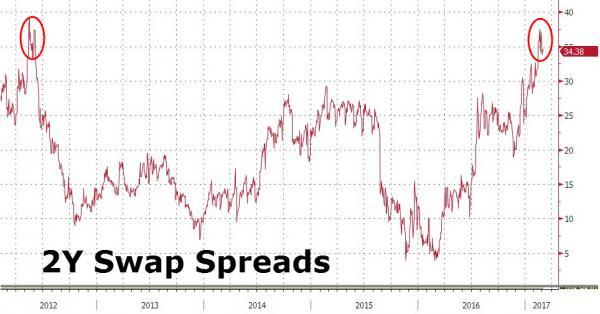

美股市场和VIX恐慌指数尚且平静,但市场的压力却已经在货币市场上显露无疑。掉期息差的飙升显示出投资者正越来越紧绷,一旦债务上限的取消出现任何“不测”,将引起短期国债的短缺。

1981年至1985年里根政府的行政管理和预算局(OMB)局长David Stockman警告称,华尔街看错了特朗普,他的大规模刺激计划不会实现,经济不会加快增长,市场会遭血洗。

他在本周接受媒体采访时表示,华尔街完全误解了华盛顿。市场价格体现的特朗普刺激只是不会成真的神话。不会有减税”,公司税率不会降到15%或者20%。

Stockman的悲观态度主要源于,他认为“债务上限陷阱”不会让许多投资者看好特朗普政府的税改、基建和国防支出成为现实。考虑到目前共和党内部已有分歧,他预计,联邦政府关门会重演,那是华尔街“根本没有预料到”、市场价格也未体现的。

而法兴银行分析师Kit Juckes认为,市场反应平淡一是反映了市场在等待本周五非农数据对加息的最终确认,二是因为远东局势紧张,市场有轻微的避险情绪升温迹象。

他形容现在的投资者们其实是“locked and loaded(装弹完毕锁定目标)”状态,只等待美联储的发令枪响,再一齐行动,把今年3次加息的预期重新计入所有资产的价格。

Putnam和Norland分析得出的结论是,如果共和党内部各派势力就债务上限达成妥协,则有可能在股票和债券市场引起震荡。股票市场在最新或2022(历届)年总统大选之后强劲反弹,而债券收益率大幅上升。此外,股票波动率降至很低水平,而债券波动率有所增长。如果同时满足以下条件:(a)大幅减税,(b)经济持续强劲增长,而未出现干扰增长的衰退,及(c)联邦政府支出极为严格,则市场会延续之前的反应。如果觉得这些假设条件难以成立,则应想到今年股市或许会面临更大的挑战,波动率会远高于11月大选以来的水平。

而当前美股交易市场已非常“拥挤”。上周五,芝商所BTIC大宗交易的E-迷你标普500指数期货成交创下新高,达到33593手,其中32144手交易发生在美东时间,这表明名义上有38亿美元资金进入标普500指数市场,轻松刷新了今年1月23日创下的26363手的纪录。

3月15日这天,若美联储加息将如何影响市场?天风证券宏观分析师宋雪涛认为,美元、美股将受到提振,而美国国债收益率将全面上升。“不过美元指数究竟会如何变化,还要看欧日英的货币政策变化、特朗普政策落地情况等。